再訪擊敗大盤?很難!(ㄧ) 北美篇

自2017年4月寫了第一篇文章: 擊敗大盤?很難!

這7年多全球發生了許多重大的金融事件(中美貿易戰、Covid-19及全球供應鏈失衡、烏俄戰爭、美國升息、AI 大語言模型等事件) 這些重大事件或多或少都持續影響我們現在的生活,我想七年前大概很難料想這些事件的發生。這也是為何持續準確預測金融市場是不太可能的事情。無論如何,專業投資人目的就是因應這些不確定性風險,持續在市場做金融操作。我想是時候再次驗證經過這些年來,主動投資者與被動投資的績效比較。

本系列文會拆成幾個篇章,第一篇探討北美主動型基金擊敗大盤的勝率,第二篇探討台灣市場主動基金的表現,第三篇研究美國對沖基金產業長期表現如何,第四篇我們引用學術論文,大盤之所以難以擊敗的原因,第五篇我們轉移至加密貨幣,對照如有加密貨幣大盤指數,個別投資人也難以擊敗加密大盤的論文(可能是更難)。第六篇我們比較MSCI世界各國指數過往20多年的長期表現,為何不該單壓某一國家而應該分散全球。最後幾篇我們從公開資訊檢視財報案例,如台灣勞退基金、非金控大型公司、金控公司與大型非營利機構,如何利用指數化來更有效率的投資。

本篇文章資料來源為截至2023年底研究的SPIVA U.S. Scorecard、SPIVA Institutional Scorecard兩篇統計資料,所有資料都經過生存者偏差調整,其中SPIVA U.S. Scorecard

我們先來看SPIVA U.S. Scorecard這篇報告。

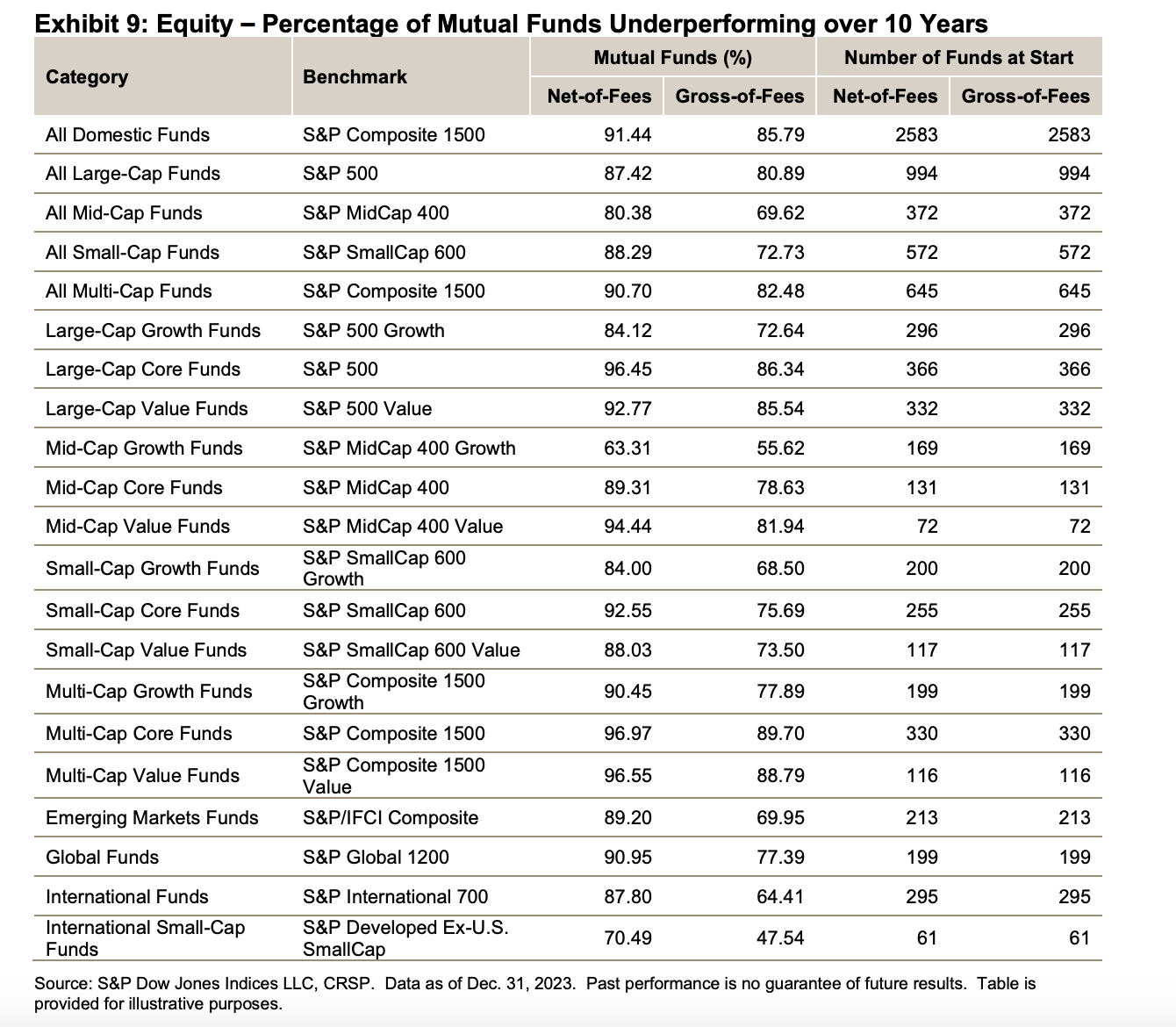

表一為美國股票型共同基金報酬落後對標指數的比率,由第一列S&P Composite 1500作為美國全市場指數比較美國共同基金,數據類似我們於2017年所述,隨著時間越長,能夠擊敗市場的基金比率通常越來越低,以十年期來說,91.44%的共同基金都輸給了大盤報酬率,表二的美國股票型共同基金,近十年經風險調整後報酬落後對標指數的比率為95.01%。表一與表二還詳列了大型股、小型股、價值與成長股等其他類型的基金與對標指數比較,大致呈現相似的狀況。(除了中型成長股與REIT,這兩者在過去十年主動投資倒不是那樣差的選擇)

表六與表七和共同基金差異不大。可以注意到的是確實管理費用影響不小,但即使還原管理費用,多數主動型股票基金與代操帳戶長期下來,仍然不是指數的對手,這裡告訴投資人一個很重要的課題,長期下來在美國甚至國際市場,主動投資對多數人來說不是一件值得投入的事情,即使擁有像華爾街那樣的專業投資團隊及工具也是如此,更何況是一般非專業的散戶。

也許有財金背景的讀者會說,不!近代最頂尖的好手已經轉戰到Hedge Fund(對沖基金),關於這個問題的答案,我們仍然是否定的,即使沒有像這兩篇詳盡的報告,我們仍然可以檢視整體Hedge Fund 各種類 index作為變數來比較整體股市,到本系列第三篇再來詳談。

長期來說,一個非常懶惰無知的投資人,只要願意遵循長期投資指數化的方式,便可以利用此方式戰勝多數的專業投資人,世上很少有競賽是可以透過無為而得到這麼好的效果。話說回來,如果投資人願意承認自己的無知,也就不是真的無知了!